スモールM&Aと金融機関のかかわり方

2019.05.23

スモールM&Aで売却を検討している中小企業の多くが、いずれかの金融機関から借入を受けています。今回は、借入がある状態でのM&Aにおける金融機関取引について考えていきたいと思います。

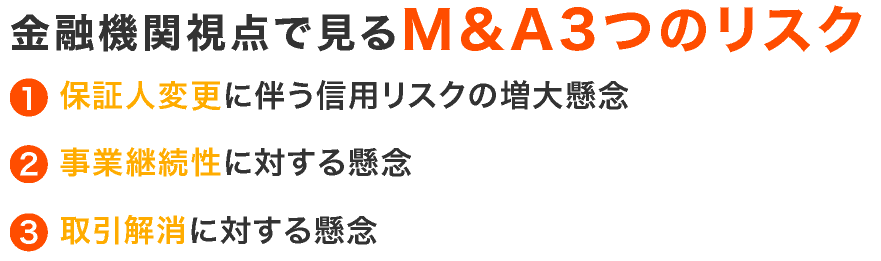

■金融機関視点で見るM&Aのリスク

M&Aの売り手企業と取引のある金融機関は、現在の経営者や業績等を鑑みてこれまでの与取引方針を決めています。M&Aにより経営者が変わることによって、実は様々なリスクがあるのです。

1つ目は保証人変更に伴う信用リスクの増大懸念です。M&Aにより、これまでのオーナー社長が退任し、買い手企業側の新社長が就任するケースが大半ですが、現在の経営者とM&A後の新しい保証人(新社長)の資産背景が異なる場合、保証人の保証能力が変化することから、金融機関にとっては回収リスクの増大につながる可能性があります。金融機関によっては、旧代表者の保証を免除しない等の対応を取るケースもあります。当初、売り手企業と買い手企業で進めてきたM&Aの内容が、金融機関の対応方針によって変わってしまうのは、どの当事者にとっても不本意なことになります。遅くともM&Aの中期段階には、金融機関も含めた調整が必要になってきます。

2つ目は、事業継続性に対する懸念です。これは、M&A自体のリスクと同一になってきますが、M&Aに伴う業績変動は、債権者である金融機関からしてみればとても重要な問題になってきます。この問題は、大企業のM&Aよりも中小企業におけるスモールM&Aにおいて、より顕在化しやすい傾向があります。それは、中小企業の業績が経営者に依存する傾向がある為です。M&A実施後も、既存取引のある金融機関と継続的な取引を望む場合、金融機関の懸念点に対し、適切な説明を加え、積極的なコミュニケーションを図っていくことが必要になってくるでしょう。

3つ目は、取引解消に対する懸念です。これは、M&Aの売手企業/買い手企業ともに直接的には関係がないことですが、M&A実施後にグループファイナンスを導入する予定である場合、既存取引のある金融機関は、融資取引が解消されてしまいます。

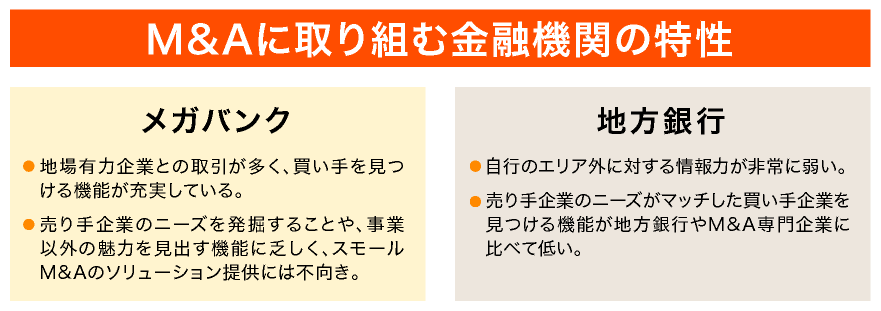

■M&Aに取り組む金融機関の特性

金融庁から金融機関に向けて示されている指針のひとつとして「金融仲介機能の強化」が謳われており、M&Aに積極的に取り組む金融機関が増えてきました。地方有力銀行を中心に、M&Aの専門部隊を組織する金融機関もあります。メガバンクでは全国の支店ネットワークを活用したM&Aの仲介機能を発揮しようと考えていますが、メガバンクは基本的に地場有力企業との取引が多いことから、買い手を見つける機能は比較的充実しているものの、事業承継問題を抱えている売り手企業のニーズを発掘することや、事業以外の魅力を見出すといった機能が乏しく、中小企業に向けたスモールM&Aのソリューション提供には不向きであると考えられています。

地方銀行も、メガバンクと同様に支店ネットワークを活用したM&A支援を行っていますが、自行のエリア外に対する情報力が非常に弱いことから、売り手企業のニーズを捉えられたとしても、ニーズがマッチした買い手企業を見つける機能は、メガバンクやM&A専門企業に比べて低くなってしまっています。その為、地方銀行はM&A専門企業との提携を積極的に進める等の対策を行っています。

■まとめ~金融機関を上手く活用したM&A

M&Aにおいて、多くの場合、金融機関との連携を図っていく必要があります。また、金融機関にはそれぞれ得意・不得意があるほか、債権者という立場上、M&A当事者に深く関わりを持つことから、うまく距離感を図っていくことがM&A成功のポイントになります。金融機関との関わり度合いは、企業によってまちまちであることから、企業ごとにネックを確認し、上手に金融機関と連携を図っていく必要があります。その為にも、自社の状況をM&A仲介の担当者とよく話し合い、思わぬ落とし穴にはまらないよう慎重にM&A検討を進めていくことが良いでしょう。